【リラ円で累計スワップ約420万円を達成!ただ、評価損は円安で激減✌️】2024年10月 スワップ収支

トルコの地政学的リスク高まりや米国の利下げ観測強まり、9月半ばには4.1円程度になったリラ円でした。しかし、10月は一転円安方向となり、リラ円ロング勢にとっては、平和な1か月でしたね😊

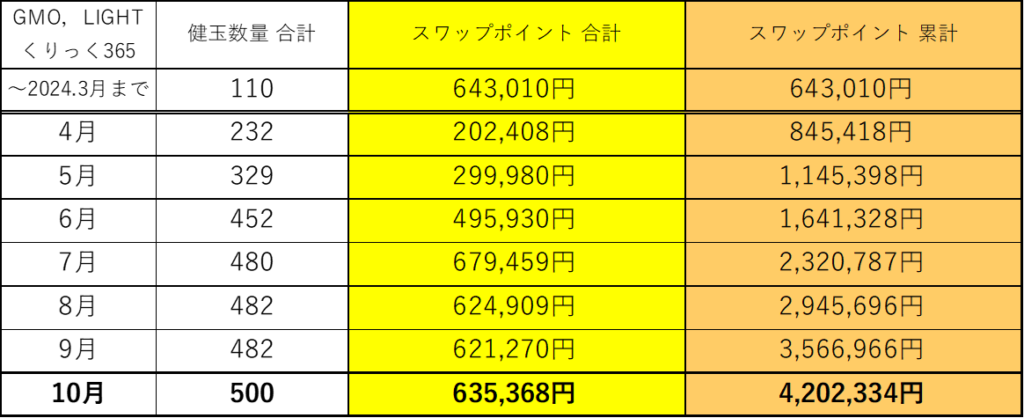

それでは10月のスワップ実績になります。

目次

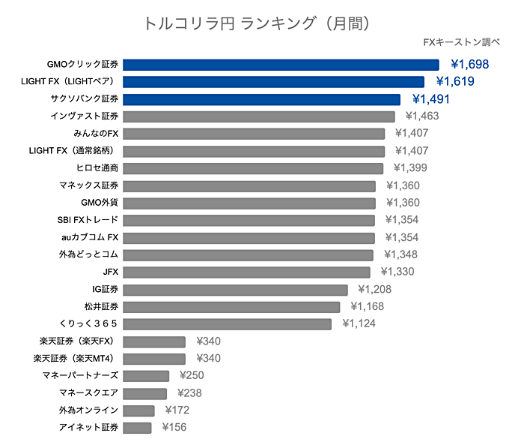

2024年10月の各社のスワップポイントは?

以下のスワップポイントランキング一覧はFX キーストンさんの一覧になります。

私はスワップ投資に、GMOとくりっく365、LIGHT FXを使用しています。

GMOは全ての中で1位👑LIGHT FXは2位であり、海外勢のサクソバンクを上回ったのは快挙ですね🤓

くりっく365については、表のとおり、スワップの低迷が続いていたため、全決済し、LIGHT FXに資金移動しました!

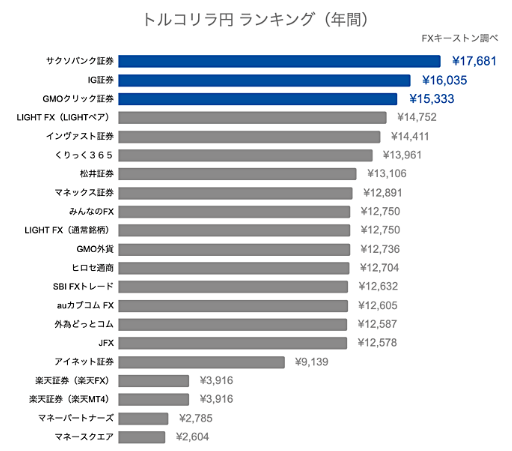

年間のスワップランキングは?

やはり、年間であれば、サクソバンクとIG証券が上位ですね!ただ、国内のGMOとLIGHT FXも追い上げてきてますので、これからどうなるかが楽しみです😊

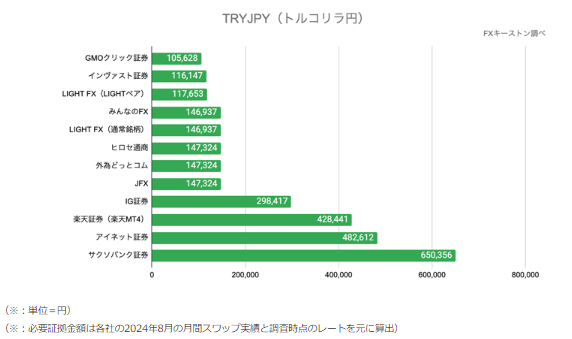

各社の必要証拠金は!?

GMOやLIGHT FXは、月10万円のスワップポイントを貯めるために必要な証拠金は下図のように少ないため、私のおススメの会社になります。

スワップ上位のサクソバンクやIG証券はGMOなどと比較すると、必要証拠金が多いため、使用していません。GMOやLIGHT FXは他社と同程度のポジションを保有した場合にロスカットされるリスクはかなり低いと言えます😊

証拠金が少なくても、スワップポイントを多く得たい方にGMOやLIGHT FXはおすすめだと思います。

口座開設は簡単!

以下のGMOクリック証券公式サイトからお申し込みいただけます。

ただし、GMOは毎日のスワップが自動で確定益となるため、自分で調整して利益確定が出来ません。つまり、毎日のスワップが課税対象となります。

これに対して、LIGHT FXはスワップの確定タイミングを自分で決めることができるため、資金繰りをコントロール出来ます。つまり、手動でスワップ確定益とした際に課税対象となります。GMOとスワップがほぼ同額であるため、スワップ益確定タイミングが自分で決めれるLIGHT FXが個人的にはおすすめです😊

スワップの各社受け取り方の違いやメリット・デメリットについては、以下の記事に書いてありますので、口座開設前に確認してみてくださいね。

【2024年最新版】トルコリラ スワップ投資で稼ぐ!各社のスワップ・証拠金率・受け取り方を徹底比較!

LIGHT FXは以下の公式サイトからお申し込みいただけます。

証拠金が少なくても、少額からでも不労所得の喜びを感じて頂けますと幸いです😊

2024年10月のスワップポイント合計は?

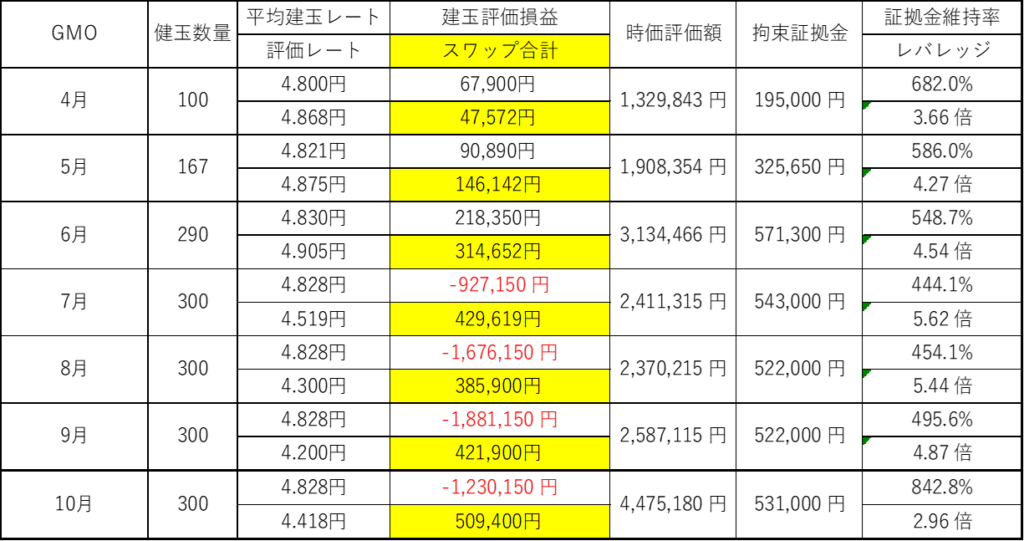

GMOとくりっく365、複利運用で少しずつ買い増しをしていましたが、8月の急落があったため、現在は買い増しをしていません。

10月のGMOスワップは前月よりも増えるという大盤振る舞いでした💰

よって、GMOですが、10月合計で「509,400円」でした。

また、円安のおかげで、評価損はまだマイナスですが、9月よりも減り、レバレッジも大きく下がりました😅

次にくりっく365ですが、スワップ低迷が続いていたため、全決済して、利益は「639,282円」でした✌️

また、7月から開始したLIGHT FXですが、くりっく決済分を移行して、200ロット購入しています😊

レバレッジは4.2倍と高めであるため、11月は買い増しせずに我慢しようと思います。

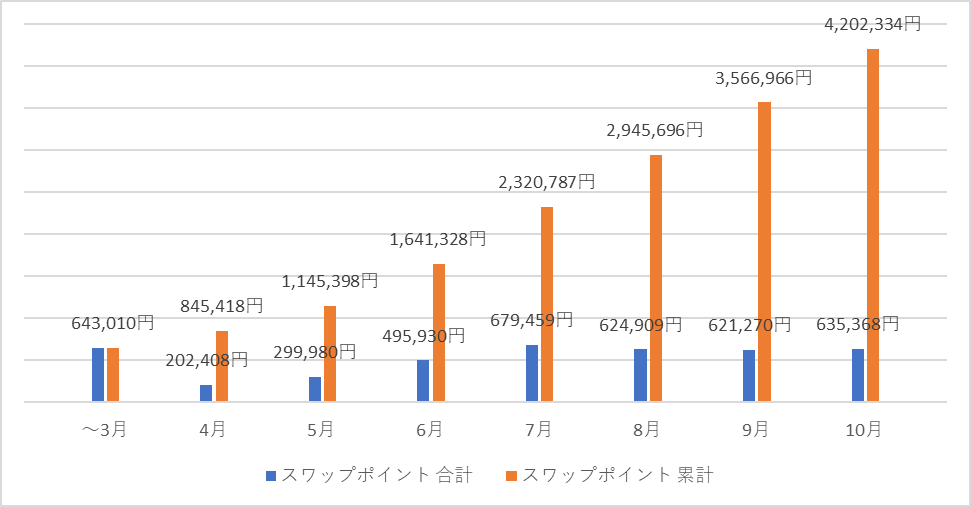

以上から、GMOとLIGHT FXの10月の収支としては、合計「635,368円」となりました!

7月から、約60万円のスワップポイントを得られて、嬉しい結果が続いています😊

スワップポイントの累計は約420万円となりました🎉

しかし、まだまだドルトルコリラの反転も見られないことから、今はレバレッジを下げることに注力します!

急激なリラ安や円高が想定されれば、一旦撤退、長期間、下げ止まりが確認できた時点でスワップ投資を再開も一案と考えています🤓

今後のスワップ運用予定について

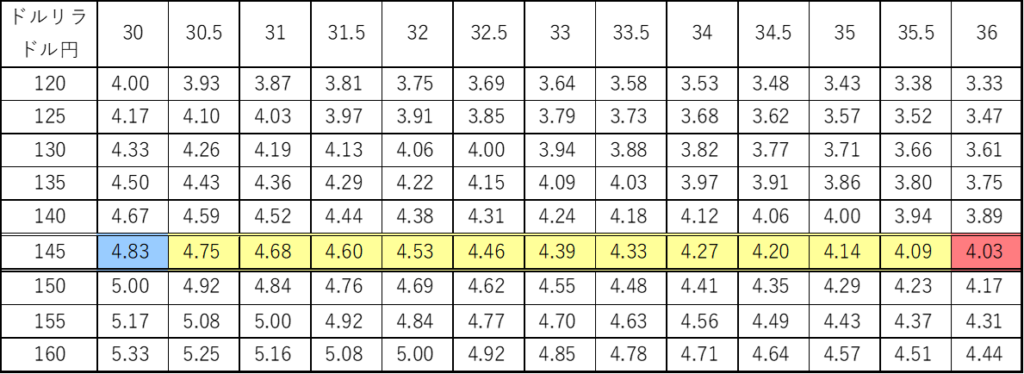

まずはドル円ですが、11月下旬現在、155円付近まで上昇しています。ドル円については、ドルリラがトレンド転換するまでは、現状水準程度を維持してほしいところですね🤓

次にドルリラですが、未だに上げ止まりは、見せていません💦

ただ、以下のように2024年末のドルトルコは現状水準程度の35リラ予想も見られ、少しずつですが、状況は変わりつつあると考えています😊

しかし、最低賃金を上げざるを得ない状況なので、上昇率によってはインフレ抑制が長引くと考えられますので、ドルトルコリラのトレンド転換はまだ先になると考えています。

今後のスワップ運用についてですが、現状レートを程度で維持できれば、現状ポジションのままでいこうと考えています。仮にドルリラがまだ急上昇 or 円高になるようならリスクヘッジでショートポジションを持つかポジションを減らしていこうと思います🤓

具体的なレートで考えると、ドル円が145円程度水準を保つとすれば、ドルリラ30.5~35.5(表の黄色)ぐらいであれば、現状ポジションを維持。ドルリラで35.5を超えるようならリスクヘッジしようと考えています。

4つの生成AIで、2025年末までのリラ円予想

今回は4つの優秀な生成AIで同時に予想レートを考えてもらいました。

あなたはトルコ経済のプロです。2024年11月21日時点のトルコリラ円は4.48円程度です。2025年末までのトルコリラ円予想レートを考えて下さい。月ごとに根拠をつけて考えて下さい。

Gemini 1.5Pro予想

トルコリラ/円 見通し(2024年11月21日時点)

2024年11月21日時点レート:1 TRY = 4.48円

| 月 | 予想レート | 根拠 |

|---|---|---|

| 2024年12月 | 4.40円 | 11月のアメリカ中間選挙後もFRBの金融引き締め姿勢が継続すると予想され、トルコリラは対ドル、対円で下落圧力がかかると想定。年末にかけては、クリスマス休暇前のドル買い戻しなどもあり、リラ安が加速する可能性もある。 |

| 2025年1月 | 4.35円 | 年始は、リスク回避ムードが後退し、新興国通貨であるトルコリラは買い戻される可能性がある。しかし、トルコ国内のインフレ高止まりや経常赤字の拡大懸念は根強く、リラの上昇は限定的と予想。 |

| 2025年2月 | 4.30円 | トルコ中央銀行は、インフレ抑制のため金融引き締めスタンスを維持するとみられ、リラは底堅く推移する可能性がある。ただし、トルコの地政学リスクの高まりやエルドアン大統領の政策への不安は依然として残っており、リラの上値は重い展開が予想される。 |

| 2025年3月 | 4.25円 | アメリカで利下げ観測が強まれば、ドル売りが加速し、トルコリラを含む新興国通貨は上昇する可能性がある。 |

| 2025年4月 | 4.30円 | 財政赤字の拡大懸念が、リラの上値を抑えると予想。 |

| 2025年5月 | 4.20円 | エルドアン大統領の経済政策に対する懸念は根強く、中長期的なリラの上昇は見込みにくいと予想。 |

| 2025年6月 | 4.15円 | アメリカ経済の減速懸念が強まれば、FRBの利下げ観測が台頭し、ドル安・リラ高が進む可能性がある。また、トルコ中央銀行がインフレ抑制のために利上げを継続した場合、リラはさらに上昇する可能性もある。 |

| 2025年7月 | 4.10円 | 夏場は、比較的市場参加者が少なく、リラは小動きで推移すると予想される。ただし、トルコ国内の政治・経済状況に大きな変化があった場合、リラは大きく変動する可能性もある。 |

| 2025年8月 | 4.05円 | トルコの観光シーズンが終わりを迎え、経常収支が再び悪化する懸念から、リラは下落圧力が強まると予想される。また、世界的なリスクオフムードの高まりも、リラ安を加速させる可能性がある。 |

| 2025年9月 | 4.00円 | アメリカで利上げが再開される可能性が高まれば、ドル高・リラ安が進む可能性がある。また、トルコと欧米諸国との関係悪化や地政学リスクの高まりも、リラの下落要因となる可能性がある。 |

| 2025年10月 | 3.95円 | トルコのインフレ率が鈍化し始め、トルコ中央銀行が利下げに転じる可能性が出てくれば、リラはさらに下落する可能性がある。また、トルコ国内の政情不安や地政学リスクの高まりも、リラの重しとなると予想される。 |

| 2025年11月 | 3.90円 | 世界経済の減速懸念や地政学リスクの高まりを背景に、安全資産である円が買われ、リラ安が進む可能性がある。また、トルコの経常赤字の拡大や財政不安も、リラの下落圧力を高めると予想される。 |

| 2025年12月 | 3.85円 | 年末にかけては、企業のドル需要の高まりなどから、リラは対ドル、対円で下落圧力が強まると予想される。トルコ国内の政治・経済状況に改善が見られない限り、リラの下落傾向は続くと考えられる。 |

注記

- 上記の予想レートは、あくまでも2024年11月21日時点の情報に基づいたものであり、将来の市場環境や経済指標、政治状況の変化などにより、大きく異なる可能性があります。

- 為替レートの予測は非常に困難であり、投資判断の際は、ご自身の責任において、最新の情報を確認するようお願いいたします。

Claude 3.5 Sonnet予想

トルコリラ円の予想為替レートについて、主要な経済指標や政策見通しを考慮しながら分析します。

| 時期 | 予想レート(円) | 主な根拠 |

|---|---|---|

| 2024/12 | 4.35 | ・高インフレ継続 ・利上げ継続も効果限定的 ・年末の季節要因による下押し |

| 2025/1 | 4.30 | ・年初の輸入需要増による通貨安 ・インフレ率依然として高水準 |

| 2025/2 | 4.25 | ・金融引き締め政策の継続 ・経常収支赤字の影響 |

| 2025/3 | 4.20 | ・年度末要因 ・観光シーズン前の動き鈍化 |

| 2025/4 | 4.15 | ・観光シーズン開始による外貨流入 ・インフレ率の緩やかな低下開始 |

| 2025/5 | 4.10 | ・観光収入の本格化 ・金融政策の効果が徐々に表れ始める |

| 2025/6 | 4.05 | ・夏季観光ピーク ・インフレ率低下期待 |

| 2025/7 | 4.00 | ・観光収入のピーク継続 ・金融引き締めの累積効果 |

| 2025/8 | 3.95 | ・インフレ率の更なる低下 ・外貨準備の改善 |

| 2025/9 | 3.90 | ・観光シーズン終了による影響 ・経常収支の季節的悪化 |

| 2025/10 | 3.85 | ・インフレ率30%台後半への低下期待 ・金融政策の正常化進展 |

| 2025/11 | 3.80 | ・年末に向けた需要増 ・経済安定化の進展 |

| 2025/12 | 3.75 | ・インフレ率30%台前半への低下 ・構造改革の進展期待 |

主な前提条件:

- トルコ中央銀行の金融引き締め継続

- インフレ率の緩やかな低下

- 観光業の回復継続

- 構造改革の段階的実施

- 外部環境の大きな変化なし

リスク要因:

- 地政学的リスク

- グローバル金融市場の変動

- 国内政治状況の変化

- 予期せぬ外的ショック

この予想は、現時点での経済状況と政策動向に基づいており、状況の変化により大きく変動する可能性があります。

Perplexity予想

以下は、2024年11月21日時点の情報に基づいて、2025年末までのトルコリラ円予想レートを月ごとにまとめた表です。各月の予想レートとその根拠は以下の通りです。

2025年予想レート表

| 月 | 予想レート (円) | 根拠 |

|---|---|---|

| 2025年1月 | 4.40~4.60 | 中国経済の減速懸念や、新興国市場への投資リスク回避心理から、トルコリラへの売り圧力が高まる可能性がある トルコ中央銀行が政策金利を下げる可能性があり、トルコリラが軟化する可能性がある |

| 2025年2月 | 4.30~4.50 | 米国利下げペースが加速し、世界景気回復期待が高まる可能性がある. トルコ政府が財政規律を強化し、市場心理が改善する可能性がある. |

| 2025年3月 | 4.40~4.60 | トルコ政府がインフラ投資を拡大し、経済成長を加速させる可能性がある. 欧州景気回復が軌道に乗る可能性があり、主要通貨に対してトルコリラがやや強含む可能性がある. |

| 2025年4月 | 4.50~4.70 | トルコ観光シーズンに入り、観光収入が増加する可能性がある. 米国FRBが利下げペースを鈍化する可能性があり、主要通貨に対してトルコリラがやや弱含む可能性がある |

| 2025年5月 | 4.60~4.80 | トルコ中央銀行が政策金利を据え置きと予想される. 世界景気減速懸念から、主要通貨に対してトルコリラがやや弱含む可能性がある. |

| 2025年6月 | 4.90~5.10 | 欧州景気減速懸念や新興国市場への投資リスク回避心理から、トルコリラへの売り圧力がやや高まる可能性がある. 年末に向けて、トルコリラ建ての資金需要が高まる可能性がある. |

| 2025年7月 | 4.45~4.56 | 世界景気減速懸念が再燃し、主要通貨に対してトルコリラが弱含む可能性がある. |

| 2025年8月 | 4.32~4.45 | 欧州景気減速懸念や新興国市場への投資リスク回避心理から、トルコリラへの売り圧力が高まる可能性がある. |

| 2025年9月 | 4.19~4.32 | トルコ政府がインフレ抑制策を発表する可能性があり、市場心理が改善する可能性がある. |

| 2025年10月 | 4.07~4.19 | トルコ経済指標の改善や、観光収入の増加が期待される. 米国利下げペースがさらに加速し、世界景気回復期待が高まる可能性がある. |

| 2025年11月 | 4.11~4.17 | ブラックフライデーなどの年末商戦に向けて、トルコ経済が活性化する可能性がある. 欧州中央銀行が利上げを継続する可能性があり、主要通貨に対してトルコリラがやや弱含む可能性がある. |

| 2025年12月 | 3.99~4.08 | 年末の経済活動が減速し、主要通貨に対してトルコリラが弱含む可能性がある. |

OpenAI o1 mini

トルコリラ(TRY)と日本円(JPY)の為替レート予測について、2024年11月21日時点の4.48円を基準に、2025年末までの月別予想を以下の表にまとめました。各月の予想には、経済指標や市場動向、中央銀行の政策変更などの根拠を記載しています。ただし、為替レートは多くの変動要因に影響されるため、あくまで参考値としてご利用ください。

| 月 | 予想レート (1 TRY = JPY) | 根拠 |

|---|---|---|

| 2024年12月 | 4.50 | 年末の消費動向が改善し、リラの需要が増加。また、日本の金利政策に変動がない場合。 |

| 2025年1月 | 4.52 | 新年の経済指標発表により、トルコ経済の成長が安定。中央銀行がインフレ対策として金利引き上げを発表。 |

| 2025年2月 | 4.55 | グローバルなリスクオフムードが続き、新興市場の資金流出が進む可能性。リラの価値が相対的に下落。 |

| 2025年3月 | 4.53 | トルコ政府の財政政策が支持され、経済安定策が奏功。リラの回復傾向が見られる。 |

| 2025年4月 | 4.54 | イランとの貿易協定拡大やエネルギー輸出の増加がリラを支える要因に。 |

| 2025年5月 | 4.56 | 日本での政治的不安定要因が増え、円高傾向が続く中、リラも若干の下落圧力。 |

| 2025年6月 | 4.58 | 中央銀行の継続的な金利引き上げ政策により、リラの魅力が増加。ただし、インフレ圧力が依然として高い。 |

| 2025年7月 | 4.60 | 夏季の観光収入増加と輸出の拡大がリラを支える一方、グローバルな経済不安が継続。 |

| 2025年8月 | 4.62 | トルコ国内の政治安定が為替市場に好影響。リラの需要増加。 |

| 2025年9月 | 4.60 | 中国経済の減速懸念が新興市場全体に波及し、リラの売りが発生。 |

| 2025年10月 | 4.58 | トルコの輸出増加と貿易黒字の拡大がリラを支える要因。 |

| 2025年11月 | 4.55 | 中央銀行の政策変更予想により、一時的なリラ高が見られる。 |

| 2025年12月 | 4.53 | 年末の経済調整と市場の期待感から、リラがやや回復する可能性。 |

注釈・補足事項:

- インフレ率: トルコの高インフレはリラの価値を押し下げる要因となりますが、中央銀行の金利政策によっては緩和される可能性があります。

- 金利政策: トルコ中央銀行の金利動向はリラの為替レートに大きく影響します。利上げが続けばリラ高要因となり、逆の場合は下落要因となります。

- 政治・経済安定: 国内外の政治情勢や経済指標の安定性が為替レートに影響を及ぼします。特に新興市場のリスクオフ傾向はリラに対する売り圧力となる可能性があります。

- グローバル経済: 米国ドルや主要通貨の動向、新興市場全体の資金フローなどグローバルな経済状況も重要な要因です。

- 貿易収支: トルコの輸出入バランスはリラの需給バランスに直接影響します。特にエネルギー輸出の増加はリラの支援材料になります。

この予想は仮定に基づくものであり、実際の市場状況や予期せぬ出来事によって大きく変動する可能性があります。為替取引を行う際は、最新の情報と専門家の意見を参考にしてください。

まとめ

2025年末にかけて、AI予想を確認しましたが、緩やかに下落か現状水準程度予想であることが確認できました。ドル円も今は円安ですが、要人発言や雇用統計等で状況が一変するので、臨機応変に対応していきたいと思います🤓

今回の記事が皆さんの参考に少しでもなれば幸いです😊

トルコリラがこれまで下落してきた背景なども以下の記事にまとめてますので、気になる方は見てみて下さいね。

【初心者必見】トルコリラがこれまで下落してきた理由と現状について分かりやすく解説🤓

最後に

トルコリラスワップ投資は、適切なリスク管理を行うことで、不労所得を目指すための有効な手段となる可能性があります。しかし、投資には必ずリスクが伴います。ご自身の判断で、十分な情報収集と検討を行った上で、自己責任の上、投資判断を行ってください。

免責事項

トルコリラスワップ投資は、FX取引口座が必要となります。FX取引はレバレッジ取引が含まれ、損失が大きくなる可能性があるため、十分な理解に基づいて取引を行ってください。

ディスカッション

コメント一覧

まだ、コメントがありません